与此同时,北美许多港口仍在疲于应付船舶阵容和拥挤的码头,由于内陆物流的限制,它们无法有效地运输集装箱。

洛杉矶/长滩港口外的船只排队数量在1月份达到高峰,为109艘,此后在4月4日下降到只有33艘。 船舶的等待时间仍然不可预测,根据码头的可用性,等待时间从10天下降到40天。

一位总部位于美国的航空公司消息人士表示:“我们看到南加州航空的情况有所改善,但我们也看到商业努力抑制了南加州航空的业务量。” “如果是暂时的平静,我们不会感到惊讶,而且交通拥堵似乎正在卷土重来。”

USWC的分流增加了USEC和USGC港口的拥堵,因为增加的船舶流量给集装箱出入口和内陆基础设施带来了压力。

普氏cFlow贸易流量分析软件显示,4月6日,查尔斯顿港停泊或漂流等待泊位的船只为14艘,低于3月中旬近30艘的高点。 船舶在港口的等待时间为10至16天。

同样,位于诺福克的弗吉尼亚港口也有13艘船等待泊位,而休斯敦积压的船只有12艘。

海事研究机构sea intelligence 4月5日发布的一份报告显示,今年第一季度全球交通拥堵水平确实有所缓解,2月份因交通拥堵导致的全球非市场运力下降了2.1个百分点,至11.6%。

海洋情报首席执行官艾伦•墨菲表示:“过去两个月,北美的终端拥堵指数逐渐改善,但该指数仍处于较高水平。” “我们在多式联运拥堵方面也看到了同样的趋势。”

南加州港口的改善在很大程度上归因于季节性需求下降,再加上许多北亚城市新冠病毒封锁带来的工厂关闭。

随着市场转向旺季(历史上始于7月),对亚洲货物的需求可能会反弹。 一些消息来源称,订单预测已经远远高于过去几年,而运营商的消息来源指出,5月份以后的订单预测强劲。 这意味着,美国的进口高峰可能会提前开始。

“我们将提前进入旺季,”一位美国货运代理表示。 “暑假和返校用品已经准备好了。 在我看来,这预示着预订将会发生什么。”

劳工谈判迫在眉睫

由于即将到来的国际码头工人和仓库工人工会(International Longshoremen 's and Warehousemen 's Union)合同谈判预计将会异常激烈,货运商已将货运量从拥挤的美国西海岸转移到美国海湾和东海岸的现货和长期基地港口。

合同谈判定于5月12日开始,而目前的合同将于7月1日到期。

“停工的可能性很大,”Everstream Analytics的首席执行官朱莉·格德曼(Julie Gerdeman)说。 “托运人可以转到USEC,转到较小的港口,以及其他方式。”

在过去四次工会和雇主之间的谈判中,有三次在达成协议前出现了临时停工。

“那些没有USEC配送中心的人现在要求USEC费率,”另一位运营商消息人士说。 “在USWC上很容易躲在拥堵背后,但实际上,这是在规避ILWU讨论可能发生的情况。”

北美利率脱钩

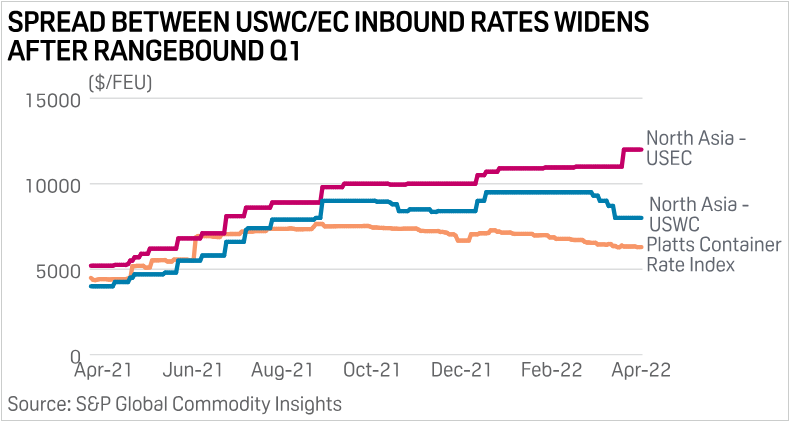

美国东海岸和西海岸的集装箱运价在4月初进一步脱钩,因不同的市场力量令现货市场处于紧张状态。

普氏5号集装箱运价(北亚至北美东海岸)4月5日评估为12,000美元/FEU,本月上涨1,000美元/FEU,这在很大程度上受到全水USEC服务需求增长以及查尔斯顿、诺福克和休斯敦海湾沿岸等关键港口港口拥堵的支持。

同时,PCR13 -北北美Asia-to-West海岸上损失了1300美元/封地本月需求尚未回到pre-Lunar新年高度,而人气仍贫穷,亚洲产出将提高物质的头几个星期的Q2。

4月初,PCR5和PCR13之间的价差达到了4000美元/FEU,这是2017年7月启动的评估的历史最高水平。

自推出以来,这一差距平均为1077美元/FEU,但在2021年第四季度开始扩大,并连续四个月增长,自2022年初以来增加了2600美元/FEU。

普氏集装箱指数(Platts Container Index)是普氏主要集装箱运价评估的加权平均值。由于亚欧市场运价大幅下降,该指数自第一季度以来已基本呈下降趋势。

该指数在4月5日跌至6293.56美元/FEU,较年初下跌了12%,但与2021年同日的4487.41美元/FEU相比出现了显著增长。

来源:普氏能源资讯